Magický klíč k úvěru: BONITA, aneb jak se stát „VIP“ klientem banky!

Co je to vlastně bonita a proč je dobré se jí věnovat?

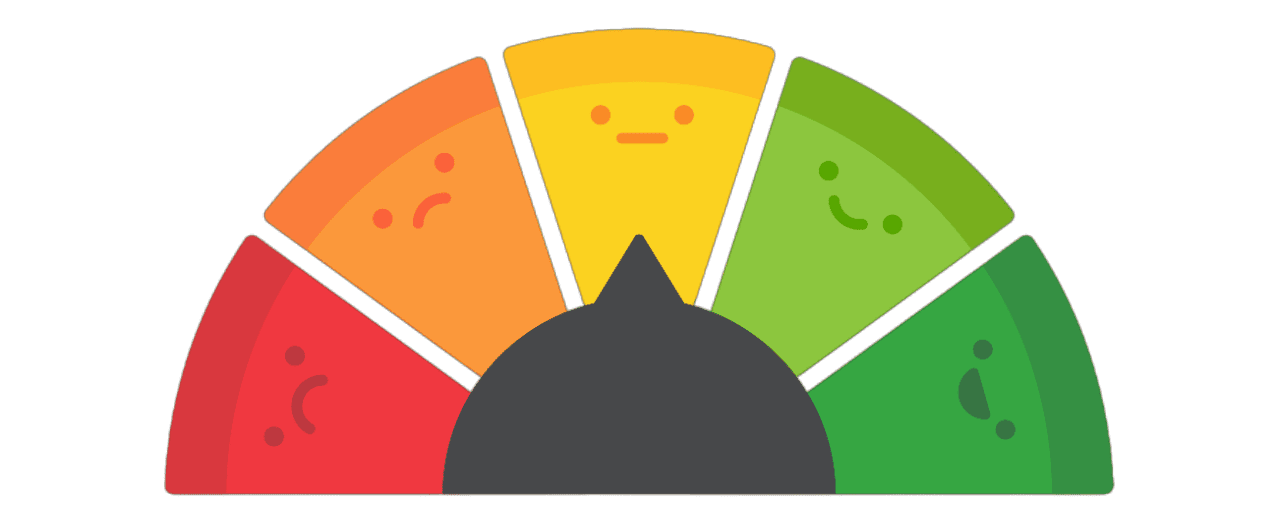

Myslete na bonitu jako na svůj osobní "bankovní rating". Bonita je výraz, kterým banky označují schopnost klienta splácet své finanční závazky - včas a řádně. Je to jedno z nejdůležitějších kritérií, podle kterých se banky rozhodují o poskytnutí či neposkytnutí např.: hypotéky. Vaše bonita určuje nejen to, zda úvěr nebo hypotéku získáte, ale také přímo ovlivňuje její výši, či konečnou úrokovou sazbu. Výše úrokové sazby reflektuje riziko banky – vyšší riziko, vyšší úrok. Pokud máte skvělou bonitu, jste v podstatě hollywoodskou hvězdou ve světě bank. Pak už je to jako kdybyste měli exkluzivní VIP vstupenku k finančním produktům.

Jak banky "hodnotí mé kvality"?

Banky se dívají na mnoho faktorů, zde máte nejdůležitější příklady:

- Příjmy žadatele: Stabilní a dostatečné příjmy jsou základem. Zahrnují se trvalé příjmy jako mzda, příjmy ze samostatně výdělečné činnosti, pronájem, rodičovské příspěvky či invalidní důchod. Mnoho bank požaduje, aby zaměstnanci měli pracovní poměr na dobu neurčitou a nebyli ve zkušební době.

- Výdaje žadatele: Sem patří nájemné, pojištění, platby na stavební spoření, doplňkové penzijní spoření, leasing, alimenty a splátky dalších úvěrů.

- Platební historie: Banky se dívají na záznamy v bankovních a nebankovních registrech, jako jsou BRKI, NRKI a Solus. Tyto registry ukazují historii plateb úvěrů, leasingu a dalších závazků.

- Další faktory: Sem spadají jiné zdroje příjmu, věk žadatele, vykonávaná profese, rodinný stav, počet vychovávaných dětí, nejvyšší dosažené vzdělání nebo třeba to, jak často měníte bydliště.

Tipy a triky na zvýšení vaší BONITY:

Pokud se obáváte nízké bonity, existují strategie pro její zvýšení. Můžete například přizvat spolužadatele nebo ručitele, snížit svůj dluh zrušením kreditní karty nebo kontokorentu, konsolidovat spotřebitelské úvěry nebo zvýšit své příjmy. V případě negativního záznamu v registru je dobré zažádat o jeho vymazání.

- Zbavte se svých dluhů – splaťte všechny stávající půjčky nebo je slučte (konsolidujte) do jednoho přehledného balíčku.

- Buďte transparentní – nezatajujte staré dluhy nebo nesplacené účty.

- Ukažte svou loajalitu – dlouhodobá spolupráce s konkrétní bankou pro Vás může mít velké výhody, pokud jste s bankou spokojeni a budete s ní v budoucnu řešit také úvěr nebo hypotéku, získáváte již v průběhu otevřeného aktivního účtu předschválené půjčky dle obratu a pohybů.

- Profesní postavení – stálý a stabilní příjem z podnikání nebo příjem ze spolehlivého zaměstnání ideálně posílaný dlouhodobě na jeden účet je skvělým ukazatelem spolehlivosti, který může značně pomoct.

- Investujte do svého vzdělání – vyšší vzdělání může znamenat vyšší příjem a tudíž i lepší bonitu.

- Rodina je vaše síla – partner s příjmem zvyšuje vaše šance na půjčku.

A co dělat, pokud zrovna cítíte, že vaše BONITA je "nedostatečně atraktivní" pro banky?

Nestresujte! Každý máme své dobré a špatné období. Pokud si myslíte, že vaše bonita může být lepší, podívejte se na naše rady výše a zvažte, čím můžete začít. Není problém rok po roce Vaši bonitu posunout o mílové kroky kupředu!

Ověření bonity s Darfinem!

Bonita může znít komplikovaně, ale ve skutečnosti je to jen další způsob, jak banky posuzují vaši spolehlivost. Buďte tedy nejlepší verzí sebe sama a ukážete bankám, že jste klientem, kterého si nechtějí nechat ujít! Spustili jsme pro Vás službu ověření bonity s Darfinem. Pomůžeme Vám zanalyzovat vaši situaci a podíváme se na aspekty, díky kterým v budoucnu zvýšíme šanci na pořádnou hypotéku či úvěr.

Nepřehlédněte